Investicijos su turto įkeitimu: į kokius rodiklius atkreipti dėmesį

Lietuvoje stiprėjant privataus kapitalo rinkai, vis daugiau investavimo galimybių turi ir neinstituciniai investuotojai.

Viena dažniausiai siūlomų investicijų išlieka paskolos ar obligacijos su nekilnojamojo turto (NT) įkeitimu – tokios, kokias siūlė „Rewo“, „Capitalica“ ar reguliariai pasiūlo sutelktinio finansavimo platformos. Svarbiausiu kriterijumi vertinant šias investicijas tampa įkeičiamo turto ir paskolos santykis. Tačiau jis skaičiuojamas skirtingai, todėl svarbu žinoti, ką šie rodikliai parodo apie investicinę galimybę.

Loan-to-value (LTV) – paskolos ir esamos turto vertės santykis

Tai – dažniausiai kasdienoje sutinkamas rodiklis, kuris labiausiai tinkamas įsigyjant ar finansuojant jau užbaigtą galutinį produktą (automobilį, būstą, verslo centrą) arba vartojimo paskoloms (tiek įmonėms, tiek žmonėms), kai įkeičiamas skolininkui jau priklausantis turtas, kaip įsipareigojimo įvykdymo garantija, o gautos lėšos naudojamos su turtu nesusijusioms reikmėms.

Pagal LTV išduodamos paskolos tipiškai reikalauja paprastesnio rizikos vertinimo mechanizmo. Pagrindinė prielaida tam – įkeičiamas turtas yra jau užbaigtas, o paskola dažnai neviršija 60-85% jo vertės: kreditorius turi ženklų vertės buferį, o besiskolinantysis – motyvaciją šio vertės buferio neprarasti. Dėl šios priežasties finansavimą gali gauti rizikingesni klientai, o paskolos grąžinimas daugiau grindžiamas ne skolininko verslo planu ar kreditingumu, o galimai išieškomo turto verte ir skolininko motyvacija neprarasti turto.

Rodiklis skaičiuojamas

Paskolos sumą dalinant iš jos užtikrinimui įkeičiamo turto vertės, kuri dažniausiai nustatoma turto vertintojo.

Tipiškas LTV

Iki 85% – būsto kreditas, iki 70% – verslo paskola su turto įkeitimu.

Į ką atkreipti dėmesį

Nors turto vertinimas yra teisės aktais reglamentuota procedūra, kartais mažiau žinomų turto vertinimo bendrovių vertinimai gali neatitikti realybės. Todėl prieš investuojant pagal LTV patartina peržiūrėti turto vertinimo prielaidas bei įvertinti potencialią turto vertę ir likvidumą patiems ar su patikimu partneriu. Taip pat, jei skolinamasi vystymui, svarbu įvertinti ar pagal LTV gauta paskola bus užtektina projektui užbaigti ir būti realizuotam rinkoje.

Loan-to-cost (LTC) – paskolos ir bendros projekto sąmatos santykis

Tai – pagrindinis bankų naudojamas rodiklis vertinant finansavimą investiciniams NT projektams. Šis rodiklis atsižvelgia ne į esamą turto vertę, o į investicijas reikalingas išvystyti galutinį turtą (pvz. verslo centrą ar daugiabutį) ir taip sukurti pridėtinę vertę.

Išduodant paskolą pagal LTC kreditorius įsitraukia į investicinį projektą, todėl privalomas papildomas rizikos vertinimas. Pagrindinė siekiama suvaldyti rizika – projekto įgyvendinimas neviršijant biudžeto, o tam svarbi skolininko patirtis. Mainais į šią papildomą riziką kreditorius tipiškai gauna rizikos premiją (didesnes palūkanas) bei nuosekliai augančią įkeisto turto vertę. Tai reiškia, kad šios paskolos LTV nuolatos mažės (t.y. gerės), o įgyvendinus investicijas tikėtina bus ženkliai mažesnis nei tipiškai tokiam turtui galima suteikti paskola pagal LTV.

Rodiklis skaičiuojamas

Paskolos sumą dalinant iš numatomos projekto įgyvendinimo sąmatos, kuria pateikia projekto savininkas. Esant abejonėms dėl sąmatos pasitelkiamas nepriklausomas vertintojas.

Tipiškas LTC

Iki 70%. Išdavus paskolą pagal LTC = 70% investicinio projekto pabaigoje LTV (LTGDV) turėtų siekti 50–60%.

Į ką atkreipti dėmesį

Kadangi paskola išduodama labai konkrečiu tikslu – svarbu užtikrinti mechanizmus, kurie leistų kontroliuoti tikslingą paskolintų pinigų panaudojimą.

Loan-to-gross-development-value (LTGDV) – paskolos ir būsimos turto vertės santykis

Lietuvoje akcentuojamas rečiau, tačiau pagal nutylėjimą visada būtinas įvertinti rodiklis rodantis investicinio projekto pabaigoje planuojamą turto vertę (prognozuojamą ateities LTV). Numatoma vertė dažnai būna paremta projekto savininko prognozėmis bei rinkos analize.

Mūsų regione LTGDV nėra naudojamas, kaip pagrindinis paskolos išdavimo kriterijus, tačiau skolinant pagal LTC suteikia gerą indikaciją apie tai kokią „vertės premiją“ kreditorius gaus realizavus investicinį projektą.

Rodiklis skaičiuojamas

Paskolos sumą dalinant iš numatomos užbaigto turto vertės.

Tipiškas LTGDV

Lietuvoje nėra nusistovėjusios praktikos.

Į ką atkreipti dėmesį

Rodiklis paremtas vertės prognoze, todėl rekomenduotina atkreipti dėmesį į prielaidas pagal kurias ši vertė apskaičiuota.

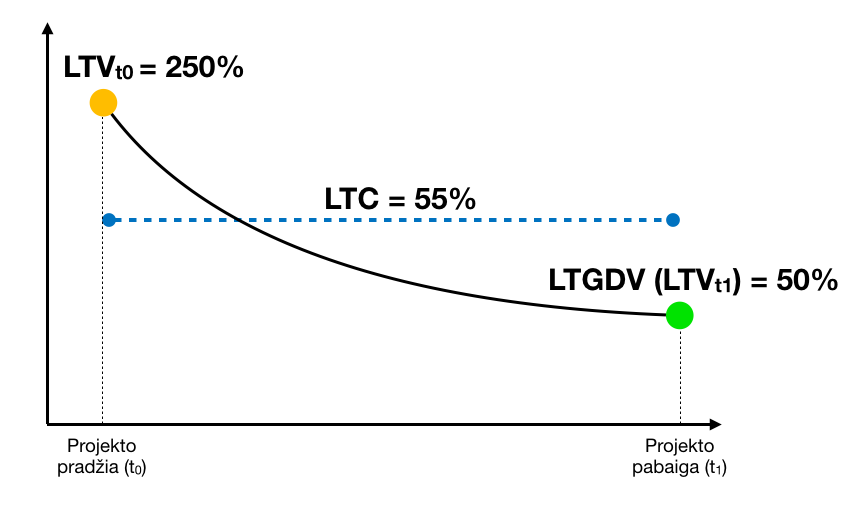

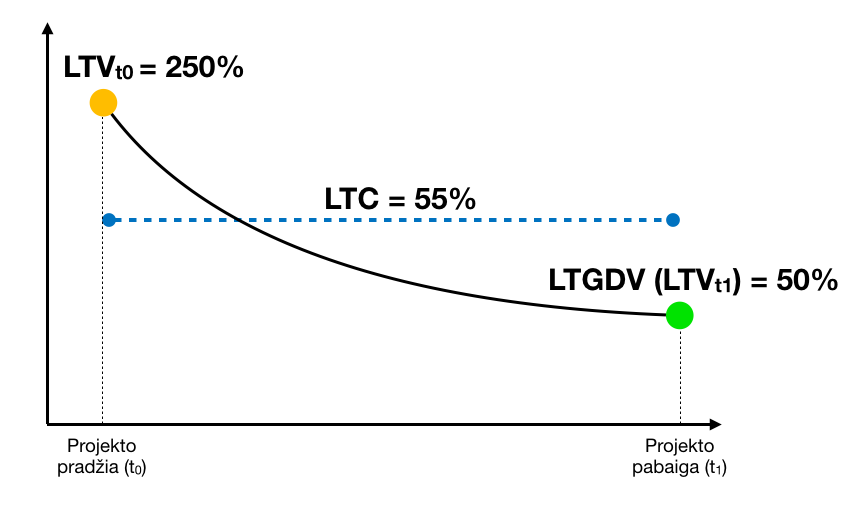

Pavyzdys:

Hipotetinis NT vystymo projekto pavyzdys, skirtas suprasti rodiklių dinamiką.

NT plėtotojas ketina įsigyti sklypą, kurio esama vertė – 2 000 000 Eur

Norint įgyvendinti projektą reikalinga papildoma investicija – 7 000 000 Eur

Planuojama užbaigto turto pardavimo kaina – 10 000 000 Eur

Projektui įgyvendinti plėtotojas siekia pasiskolinti – 5 000 000 Eur

Rodiklis: Skaičiavimas:

LTV – 250% 5/2=2.5

LTC – 56% 5/(7+2)=5/9=0,555

LTGDV – 50% 5/10=0,5

Investicijos su turto įkeitimu: į kokius rodiklius atkreipti dėmesį

Lietuvoje stiprėjant privataus kapitalo rinkai, vis daugiau investavimo galimybių turi ir neinstituciniai investuotojai.

Viena dažniausiai siūlomų investicijų išlieka paskolos ar obligacijos su nekilnojamojo turto (NT) įkeitimu – tokios, kokias siūlė „Rewo“, „Capitalica“ ar reguliariai pasiūlo sutelktinio finansavimo platformos. Svarbiausiu kriterijumi vertinant šias investicijas tampa įkeičiamo turto ir paskolos santykis. Tačiau jis skaičiuojamas skirtingai, todėl svarbu žinoti, ką šie rodikliai parodo apie investicinę galimybę.

Loan-to-value (LTV) – paskolos ir esamos turto vertės santykis

Tai – dažniausiai kasdienoje sutinkamas rodiklis, kuris labiausiai tinkamas įsigyjant ar finansuojant jau užbaigtą galutinį produktą (automobilį, būstą, verslo centrą) arba vartojimo paskoloms (tiek įmonėms, tiek žmonėms), kai įkeičiamas skolininkui jau priklausantis turtas, kaip įsipareigojimo įvykdymo garantija, o gautos lėšos naudojamos su turtu nesusijusioms reikmėms.

Pagal LTV išduodamos paskolos tipiškai reikalauja paprastesnio rizikos vertinimo mechanizmo. Pagrindinė prielaida tam – įkeičiamas turtas yra jau užbaigtas, o paskola dažnai neviršija 60-85% jo vertės: kreditorius turi ženklų vertės buferį, o besiskolinantysis – motyvaciją šio vertės buferio neprarasti. Dėl šios priežasties finansavimą gali gauti rizikingesni klientai, o paskolos grąžinimas daugiau grindžiamas ne skolininko verslo planu ar kreditingumu, o galimai išieškomo turto verte ir skolininko motyvacija neprarasti turto.

Rodiklis skaičiuojamas

Paskolos sumą dalinant iš jos užtikrinimui įkeičiamo turto vertės, kuri dažniausiai nustatoma turto vertintojo.

Tipiškas LTV

Iki 85% – būsto kreditas, iki 70% – verslo paskola su turto įkeitimu.

Į ką atkreipti dėmesį

Nors turto vertinimas yra teisės aktais reglamentuota procedūra, kartais mažiau žinomų turto vertinimo bendrovių vertinimai gali neatitikti realybės. Todėl prieš investuojant pagal LTV patartina peržiūrėti turto vertinimo prielaidas bei įvertinti potencialią turto vertę ir likvidumą patiems ar su patikimu partneriu. Taip pat, jei skolinamasi vystymui, svarbu įvertinti ar pagal LTV gauta paskola bus užtektina projektui užbaigti ir būti realizuotam rinkoje.

Loan-to-cost (LTC) – paskolos ir bendros projekto sąmatos santykis

Tai – pagrindinis bankų naudojamas rodiklis vertinant finansavimą investiciniams NT projektams. Šis rodiklis atsižvelgia ne į esamą turto vertę, o į investicijas reikalingas išvystyti galutinį turtą (pvz. verslo centrą ar daugiabutį) ir taip sukurti pridėtinę vertę.

Išduodant paskolą pagal LTC kreditorius įsitraukia į investicinį projektą, todėl privalomas papildomas rizikos vertinimas. Pagrindinė siekiama suvaldyti rizika – projekto įgyvendinimas neviršijant biudžeto, o tam svarbi skolininko patirtis. Mainais į šią papildomą riziką kreditorius tipiškai gauna rizikos premiją (didesnes palūkanas) bei nuosekliai augančią įkeisto turto vertę. Tai reiškia, kad šios paskolos LTV nuolatos mažės (t.y. gerės), o įgyvendinus investicijas tikėtina bus ženkliai mažesnis nei tipiškai tokiam turtui galima suteikti paskola pagal LTV.

Rodiklis skaičiuojamas

Paskolos sumą dalinant iš numatomos projekto įgyvendinimo sąmatos, kuria pateikia projekto savininkas. Esant abejonėms dėl sąmatos pasitelkiamas nepriklausomas vertintojas.

Tipiškas LTC

Iki 70%. Išdavus paskolą pagal LTC = 70% investicinio projekto pabaigoje LTV (LTGDV) turėtų siekti 50–60%.

Į ką atkreipti dėmesį

Kadangi paskola išduodama labai konkrečiu tikslu – svarbu užtikrinti mechanizmus, kurie leistų kontroliuoti tikslingą paskolintų pinigų panaudojimą.

Loan-to-gross-development-value (LTGDV) – paskolos ir būsimos turto vertės santykis

Lietuvoje akcentuojamas rečiau, tačiau pagal nutylėjimą visada būtinas įvertinti rodiklis rodantis investicinio projekto pabaigoje planuojamą turto vertę (prognozuojamą ateities LTV). Numatoma vertė dažnai būna paremta projekto savininko prognozėmis bei rinkos analize.

Mūsų regione LTGDV nėra naudojamas, kaip pagrindinis paskolos išdavimo kriterijus, tačiau skolinant pagal LTC suteikia gerą indikaciją apie tai kokią „vertės premiją“ kreditorius gaus realizavus investicinį projektą.

Rodiklis skaičiuojamas

Paskolos sumą dalinant iš numatomos užbaigto turto vertės.

Tipiškas LTGDV

Lietuvoje nėra nusistovėjusios praktikos.

Į ką atkreipti dėmesį

Rodiklis paremtas vertės prognoze, todėl rekomenduotina atkreipti dėmesį į prielaidas pagal kurias ši vertė apskaičiuota.

Pavyzdys:

Hipotetinis NT vystymo projekto pavyzdys, skirtas suprasti rodiklių dinamiką.

NT plėtotojas ketina įsigyti sklypą, kurio esama vertė – 2 000 000 Eur

Norint įgyvendinti projektą reikalinga papildoma investicija – 7 000 000 Eur

Planuojama užbaigto turto pardavimo kaina – 10 000 000 Eur

Projektui įgyvendinti plėtotojas siekia pasiskolinti – 5 000 000 Eur

Rodiklis: Skaičiavimas:

LTV – 250% 5/2=2.5

LTC – 56% 5/(7+2)=5/9=0,555

LTGDV – 50% 5/10=0,5

Susijusios naujienos

Pasirengę pradėti investuoti ir

turėti užstatą savo investicijoms?

PRADĖTI INVESTUOTI

UAB „Trečia diena“ valdanti platformą „Röntgen“, yra licencijuota sutelktinio finansavimo platforma. Platformos veiklą reglamentuoja ES Sutelktinio finansavimo reglamentas, o veiklos priežiūrą įstatymų numatyta tvarka vykdo Lietuvos bankas.